您现在的位置是:主页 > 汇知学院 > 财税法务 > >

介绍

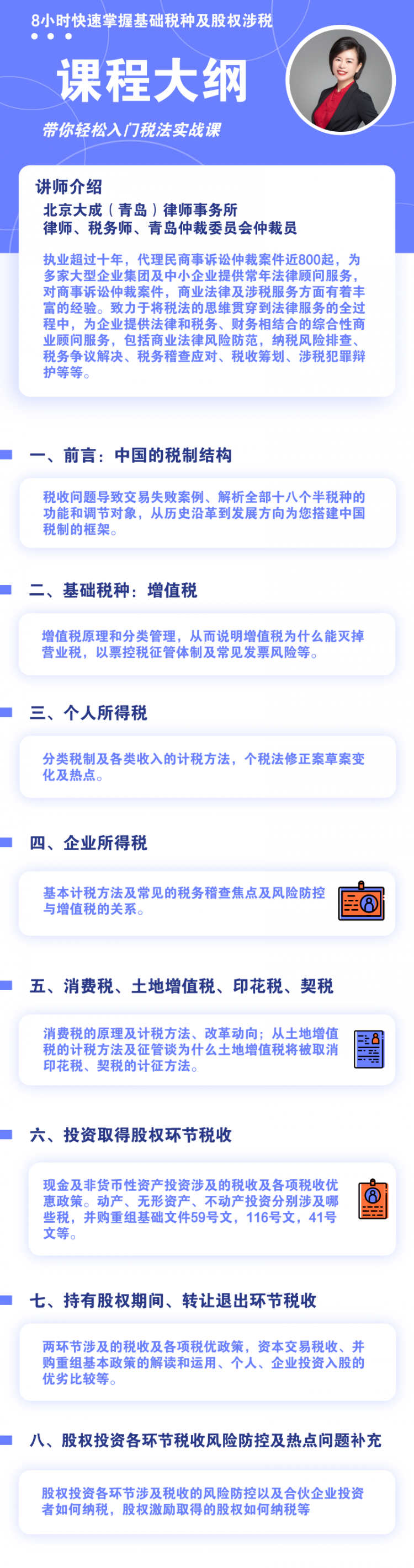

8小时快速掌握基础税种及股权涉税,带你零基础轻松入门税法实战课!

大家好,我是苏琦。今天给大家介绍一下我想来做这样一个基础税种及股权涉税全解课程的初衷。

作为一个执业十余年的律师,一直在为客户提供商业法律服务,针对一个交易,小到购销合同,大到并购重组,都与税收密切相关,尤其是大型交易需要了解纳税义务,税额计算,还需要了解征管政策,最新的税收动向等。

比如说今年年初接触的一个大型资产收购的项目来说,涉及转让的资产就包括土地、厂房、生产设备等。客户已经专门聘请律师对交易合同进行起草并已经实际签署,但是这里面却有一些涉及税收的问题导致交易不能顺利推进。

比如说合同约定分期付款,但是只粗略的约定在付款前按照合同金额开具发票,那么在收到第一期付款之前时候就会就整个交易金额产生纳税义务;比如说合同约定了全部资产的总体价格,但是没有区分每一项资产的价格,这就导致资产转让纳税的时候税额无法区别计算,而其中不动产和使用过的固定资产税额相差三个点,这个发票怎么开具。

另外再有,被收购方作为工业企业,能否开具销售土地房产的发票等等问题。所以说,如果在签约前不提前考虑到这些问题,事后交易就有可能不顺畅。

近年来,股权交易及投资市场非常的活跃,而与股权相关的交易中,税收更是必须在交易进行之前就必须要全盘考虑的重要问题,否则可能会直接影响交易的收益甚至导致交易的失败。

因此我针对股权相关的税收进行了整理,按照从投资取得股权到持有期间获得分红收益、再到转让退出的时间脉络,对每一道环节涉及到的税收以及相关筹划可能会涉及到的优惠政策进行了梳理,希望给到投资人和相关服务人员一个框架性的认识。

同时,因为平时我也会接到一些同行的咨询,我发现其实很大一部分的同行对于税收知识也是非常欠缺的,提问的时候会问到税,但是不会区分税种,给他们解答完以后也还是会经常混淆,而对于一个交易可能涉及好几种税的情况就更加的难以厘清,所以我觉得也很有必要对一些基本税种知识进行概要的介绍。

如果听众对相关税种的基本知识不了解,可能在知识串联的过程中就不会很顺畅,而对于从事相关商业活动以及为商业提供服务的人员来说,了解我国几大税种的基本知识也是非常有必要的。

所以我把相关税种的基础知识(包括原理、纳税义务人、税额计算方法、纳税义务产生时间等)放到课程的前半部分进行讲解,这样大家相当于先了解基本知识然后再用股权这条线进行串联,能做到印象深刻。并且由于了解了基础知识,在其他类型的涉税交易中,也能融会贯通,养成交易的税收思维。

我们这个课程的目标,是希望能给大家一个中国税制的框架,对几大税种的原理和计税方式有一个基本了解,然后对股权的涉税知识进行一个梳理,让大家在以后的交易以及为交易提供服务的过程中,关于税收问题有一个清晰的思路的思路。

笔者是2004年开始从事律师工作,2013年取得注册税务师资格,当时虽然通过了考试,但是感觉对于庞杂的税收知识并没有建立一个体系,遇到相关问题时总是觉得没有清晰的思路,所以我觉得建立一个系统性的框架其实非常重要。一旦有了框架,每遇到具体问题的时候知道需要研究什么内容,知道怎么去进行研究。

所以一个框架就像一棵知识树的树干,帮助我们把散落的知识点串联起来。就好像是一开始捋一遍全部的税种需要板着指头数,现在闭着眼睛就能按照他们之间的关系顺畅的讲下来,所以我觉得对需要了解相关知识体系的人士来说,首先建立一个知识的框架了解原理是能够事半功倍的,这也是我们这个课的一个目标。

当然了,咱们了解涉基本税种知识的目的不是单纯知道怎么去申报纳税怎么计算应缴税额,而更要了解怎么运用税收优惠政策来合理合法的少缴税。

其实什么是税收筹划呢,税收筹划就是合理合法的运用税法来达到节税增利润的目的!了解七大基本税种的基础知识,咱们在梳理股权涉税的问题时候就会以本环节涉及什么税为前提,讲解相关的税收优惠政策,以及适用的条件。

这样咱们在进行一个交易的设计之前就能够确立明确的目标,提前理清交易的法律路径和税务路径,保证交易的顺利实施并达成合法节税的目的。在这个过程中,涉及到的相关政策,也会给出具体的文号,感兴趣的听友在课后还能进行深入学习,也希望课后大家在微信群内多多交流。

码上试听学习